原料涨价、房企爆雷、疫情、能耗双控,都在让涂料企业生存环境变得恶劣。

以“涂料”为关键词,在全国企业破产重整案件信息网搜索,1月初至12月16日期间,共有337条记录,其中破产案件237条。可见,涂料企业的2021年过得不算顺遂。

原料涨价、房企爆雷、疫情、能耗双控,都在让涂料企业生存环境变得恶劣。

图源:全国企业破产重整案件信息网

困扰一:有原材料年内九连涨

进入12月,钛白粉涨价潮再度袭来。亚洲最大的钛白粉企业龙佰集团打响了2022年涨价第一枪。据12月13日公告,自2022年1月1日起,公司各型号钛白粉销售价格在原价基础上对国内各类客户上调1000元人民币/吨,对国际各类客户上调150美元/吨。中核钛白、惠云钛业紧随其后,在12月14日宣布涨价。

据统计,这已是钛白粉企业今年以来的第9次轮番涨价。卓创资讯数据显示,今年初至11月30日,硫酸法金红石型钛白粉价格从1.63万元/吨升至1.97万元/吨,涨幅20.86%,年内均值1.92万元/吨,同比上涨38.75%。锐钛型钛白粉价格从1.31万元/吨升至1.8万元/吨,涨幅37.72%,年内均值1.68万元/吨,同比上涨44.95%。

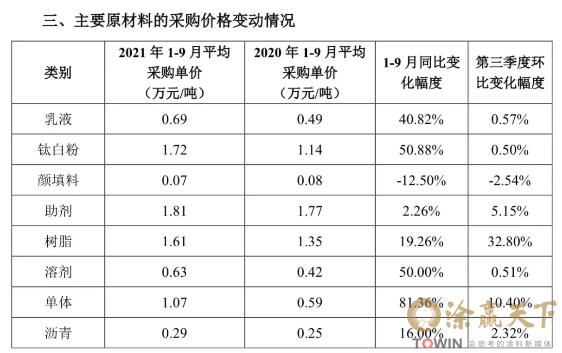

作为钛白粉的最大客户,涂料企业占据了约六成的消耗量,涨价让其成本压力倍增。但不只钛白粉,涂料的其他原材料价格多数出现上涨。三棵树披露的经营数据显示,前三季度公司主要原材料采购价格除颜填料有所下降外,其余七类的同比涨幅在2.26%到81.36%不等。原料价格高企,涂料企业们纷纷选择上调产品价格,以此传导成本压力。

图源:三棵树2021年三季报

10月中上旬,三棵树发布今年以来的第三则工程产品提价通知,前两次分别是在5月份和8月份。调价通知指出,自2020年9月以来,原材料价格和包装物持续大幅上涨,供应也受到影响。根据市场行情调研和预测,未来一段时期仍将保持上涨趋势。故三棵树决定从2021年10月18日起对工程产品进行价格上调,其中:外墙涂料产品价格上调5%-15%,内墙涂料产品价格上调5%-20%,基辅材产品价格上调5%-35%,地坪涂料产品价格上调10%-40%,一体板产品价格上调5%-25%,保温板产品价格上调5%-30%。

“防水茅”东方雨虹也不例外,上月开启年内第四轮调价,将从11月15日开始正式启用最新的产品价格,对全线产品价格进行上调,预计涨价幅度在10%-20%之间。公司给出的理由是,近期乳液、固化剂、树脂、沥青、改性剂等各类原材料价格持续大幅上涨,并受国家能耗双控政策影响,市场供应紧张。

此外,亚士创能今年来曾三次宣布涨价。对此,亚士创能证券事务代表在接受记者采访时表示,“今年第一次提出涨价是5月8日,因为在过去将近10年的时间里,涂料价格是一路下滑的。但今年情况特殊,经过去10年的下跌,涂料价格处于非常低的水平,在底部价格状态遇到原材料价格超预期上涨,所以今年涂料企业利润普遍不高。”

“而由于涂料价格太久没涨,公司在5月份提出的调价效果不明显,7月份调价也大多停留在通知和局部层面,真正下决心是在11月份,在经销商层面上调价。虽然集采的地产商的提价还没有落实,但通过提价招投标,在明年可能会体现出来。目前公司在经销商层面的提价效果已经显现,5月、7月、10月提价出来后,原材料价格虽然还在上涨,而我们毛利率没有进一步下滑,说明我们提价开始对冲,特别是在第三季度。”上述证券事务代表进一步指出。

困扰二:深受地产业拖累

事实上,涂料企业们眼前的困难远不止原料涨价一个。

自2021年6月份,恒大深陷债务危机,从供应商款项、员工工资,到银行开发贷等均出现偿付困难。此外,房地产行业遭受“寒冬”,房企资金链紧张问题频现。城门失火,殃及池鱼,涂料企业备受拖累。

三棵树在三季报中称,今年以来,公司持有的恒大及旗下公司的应收票据出现了逾期未兑付情形,截至2021年9月30日,除部分应收票据兑付款项以经评估的不低于票据价值的房产抵偿外,公司持有恒大及旗下公司出具的票据逾期尚未兑付金额共计1.08亿元,该部分应收票据已重分类至应收账款核算;公司对恒大及旗下公司应收账款余额1.5亿元,应收票据余额3.55亿元。

三棵树还坦言,虽然公司已积极寻求解决方案,尽最大努力降低中国恒大相关欠款风险,但是上述事项解决存在不确定性,若逾期票据较长时间内不能及时得到兑付,可能存在使公司产生坏账损失的风险,影响公司盈利情况。

受此影响,三棵树在二级市场上一路狂泻。自6月末达到188.48元/股的年内高点后,三棵树股价震荡下行,最新收盘价121.33元/股,跌幅35.63%,市值蒸发252.48亿元。

凯伦股份同样踩雷恒大。据其10月22日公告,公司应收恒大及其成员企业的应收账款及应收票据余额合计1.88亿元。其中应收账款余额1039.58万元,已到期未兑付的商业承兑汇票为1.49亿元,未到期商业承兑汇票金额为2883.42万元。

鉴于该应收票据存在无法延期兑付的风险,凯伦股份目前已将该逾期的应收票据金额转回应收账款,并且根据账龄对该部分应收款项按10%比例计提坏账准备。目前,公司正在与恒大及其成员企业协商,寻求相应解决方案,包括但不限于房产抵债等方案。

虽然东方雨虹日前在互动平台透露,目前公司与恒大无大额债权债务关系,且没有违约情形发生。但记者注意到,截至上半年末,东方雨虹有15.88亿元的应收票据,且均为商业承兑汇票。而东方雨虹曾公开表示,其与国内多家大型房地产开发商建立长期合作关系。房企危机涌现,东方雨虹票据或存在及时兑现风险。

此外,截至三季度末,东方雨虹应收票据及应收账款129.52亿元,较年初大增69.29%。应收帐款周转天数也较年初增加4.09天,达101.32天,但应付账款周转天数却由年初的75.74天,降低至55.29天。

种种利空因素下,涂料企业股价承压。东方雨虹年内股价低迷,自1月4日收盘价39.18元/股,到最新的47.17元/股,涨幅不过20.39%。

亚士创能在4月末升至49.39元/股,此后“跌跌不休”。按照最新收盘价27.03元/股计算,股价已跌去45.27%,市值减少66.86亿元。

困扰三:增收不增利

涂料行业的困境,从三季报中可见一斑。增收不增利是普遍现象。以涂料龙头三棵树为例,前三季度,其实现营收79.06亿元,同比增长58.26%,归母净利润则仅有6401.71万元,同比减少80.3%。公司将利润下滑原因归为原材料价格上涨主要系原材料价格上涨及计提资产减值准备增加。

尽管上半年的经销商数量拓展至1.4万家,亚士创能的业绩依旧显露难色。前三季度,公司营收为36.78亿元,同比增长55.42%,归母净利润为1.31亿元,同比减少46.17%。究其原因,仍是成本端承压,报告期内,亚士创能的营业成本高达27.39亿元,较去年同期上升89.68个百分点。

主打环保涂料的兆新股份则陷入亏损的窘境。前三季度,其营收为2.62亿元,同比下滑10.94%,归母净利润亏损3.08亿元,同比下滑302.33%。对此,公司表示,主因之一系受化工原料大幅涨价影响,精细化工业务板块毛利率下降。

盈利能力差强人意,涂料企业现金流情况也不容乐观。截至三季度,三棵树经营性现金流净额为-4615.63万元,东方雨虹为-6283.7万元,凯伦股份为-4.6亿元,亚士创能为-10.96亿元。

三棵树在今年抛出定增预案,计划募资不超过37亿元,其中近三分之一约10.6亿元用于补充流动资金。而2020年年底,三棵树刚刚完成4亿元的定增,资金全部用于补充流动性。足以证明其资金的紧缺程度。

三棵树董秘办人士早先接受记者采访时称,“近年来国家相关部门对涂料行业的环保要求不断趋严,同时人力成本增加,加上国内房地产行业调控等因素的影响,一定程度上加速提升了国内涂料行业集中度。面对行业结构调整和产业集中度不断提高,此次定增募集资金使用围绕公司主营业务展开。此外,公司业务规模逐年扩大,对营运资金的需求日益旺盛,需要充足的流动资金支持主营业务的持续增长。”

为缓解资金和债务压力,亚士创能也在11月15日公布定增计划,计划非公开发行的股票数量不超过3094.38万股,募资总额不超过6亿元,扣除发行费用后将全部用于补充流动资金或偿还银行债务。

困扰四:国际巨头垄断地位难撼动

中国涂料企业的劲敌还有来自国外的涂料巨头们,如何挑战后者在中国市场强势的话语权,中国企业还在不断求索答案。

PPG工业是全球涂料界的绝对龙头,也是80年代末最早进行投资的全球化学品公司之一,其第三季度实现净销售额近44亿美元,较去年同期增长19%左右。2021年以来,PPG工业加速对中国市场布局。

7月,PPG涂料(天津)有限公司投资800万吨胶粘剂及移动出行实验室项目;5月,PPG工业宣布完成了对中国嘉定油漆涂料工厂1300万美元的投资,包括八条新的生产线和一个技术中心;3月,PPG位于中国张家港市的PPG中国应用创新中心正式启用,而这是PPG工业在中国首个跨事业部的研发中心,涵盖了工业涂料、包装涂料和汽车修补漆事业部。

再看日系涂料巨头立邦,1992年便在中国成立分公司,目前在中国设有四大乳胶漆工厂。11月12日,立邦发布三季报,2021年前三季度,其销售收入为7362.57亿日元,同比增长32.3%,归母净利润为503.08亿日元,同比增长59%。

具体来看,立邦前三季度在日本的综合销售收入为1225.26亿日元,综合营业利润为87.23亿日元。而立邦中国实现销售收入为2831亿日元,营业利润为266亿日元。也就是说,立邦前三季度在日本本土的销售收入商不及中国的一半,利润也达不到中国的三分之一。

立邦公司表示,前三季度合并销售收益增长主要得益于公司主营业务中国通用涂料的强劲表现以及印尼业务的子公司化。

另外,中国汽车涂料市场仍被外资企业盘踞,拥有约80%以上的市场份额,几乎垄断了乘用车OEM涂料(原厂漆)市场。国内汽车涂料企业集中在低端市场,外资企业则手握高端市场。其中,欧美系以艾仕得、PPG工业、巴斯夫、阿克苏诺贝尔为主,日系汽车涂料市场以关西、立邦为主,韩系以KCC为主。(来源:国际金融报)

“好房子”建设提速,涂

“好房子”建设提速,涂 “国补”退场:家装涂料

“国补”退场:家装涂料 2025涂料行业十大事件:

2025涂料行业十大事件: 技艺交锋,荣耀加冕|“

技艺交锋,荣耀加冕|“